1. Định khoản

1. Xác định số thuế tiêu thụ đặc biệt đã được xác định tiêu thụ trong kỳ:

- TH1: Trường hợp tính ngay được thuế tiêu thụ đặc biệt phải nộp tại thời điểm bán hàng:

Nợ TK 111, 112, 131

Có TK 511

Có TK 3332 Thuế tiêu thụ đặc biệt

- TH2: Trường hợp tại thời điểm bán hàng chưa xác định được số thuế tiêu thụ đặc biệt phải nộp, định kỳ, hoặc cuối tháng xác định số thuế tiêu thụ đặc biệt phải nộp:

Nợ TK 511

Có TK 3332 Thuế tiêu thụ đặc biệt

2. Hạch toán thuế tiêu thụ đặc biệt của hàng nhập khẩu

Nợ TK 152, 156, 138, 211, 611

Có TK 3332 Thuế tiêu thụ đặc biệt

1. Căn cứ doanh thu tiêu thụ hàng chịu thuế TTĐB, kế toán tính ra số thuế tiêu thụ đặc biệt phải nộp trong tháng.

2. Kế toán thuế lập hồ sơ khai thuế TTĐB tháng.

2. Kế toán nộp hồ sơ kê khai thuế cho cơ quan thuế, nếu như phải nộp thuế TTĐB thì nộp tiền thuế cho cơ quan thuế, có thể nộp trực tiếp hoặc nộp qua mạng.

3. Cơ quan thuế xác nhận vào hồ sơ khai thuế của đơn vị.

4. Kế toán thuế nhận hồ sơ khai thuế đã được cơ quan thuế xác nhận, lưu trữ.

3. Xem phim hướng dẫn

Tải phim hướng dẫn tại đây (Xem hướng dẫn tải phim)

4. Các trường hợp nghiệp vụ

Nghiệp vụ thuế TTĐB được thực hiện trên phần mềm thông qua các bước sau:

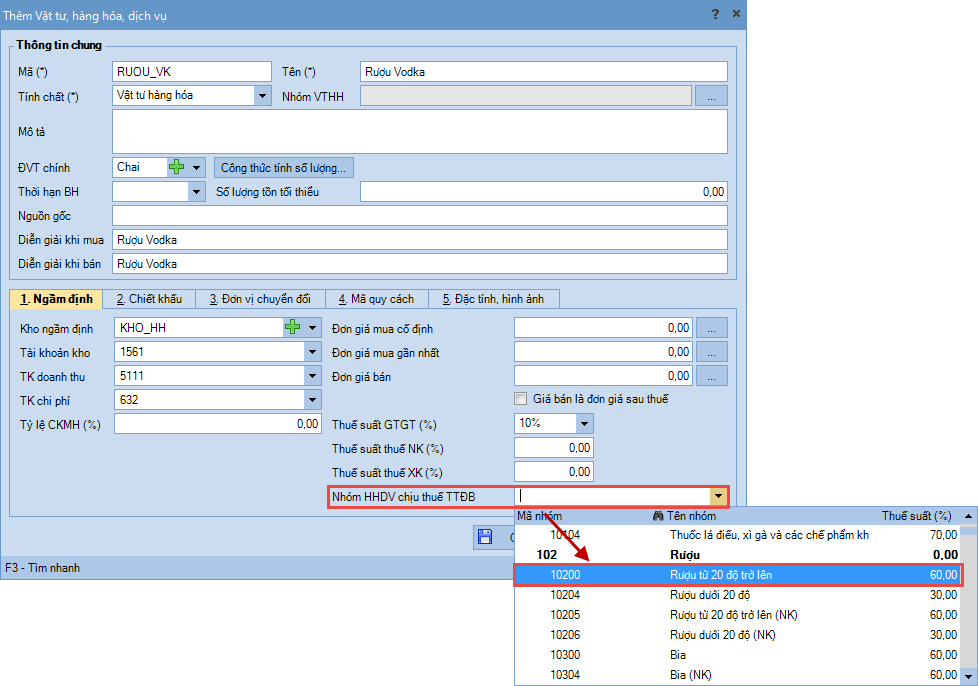

Bước 1: Khai báo hàng hóa, dịch vụ thuộc đối tượng chịu thuế TTĐB 1. Vào menu Danh mục\Vật tư hàng hóa\Vật tư hàng hóa, nhấn Thêm.

2. Khai báo các thông tin chi tiết của hàng hóa, dịch vụ:

- Tại mục Nhóm HHDV chịu thuế TTĐB: chọn nhóm HHDV tương ứng với mặt hàng đang khai báo.

3. Nhấn Cất.

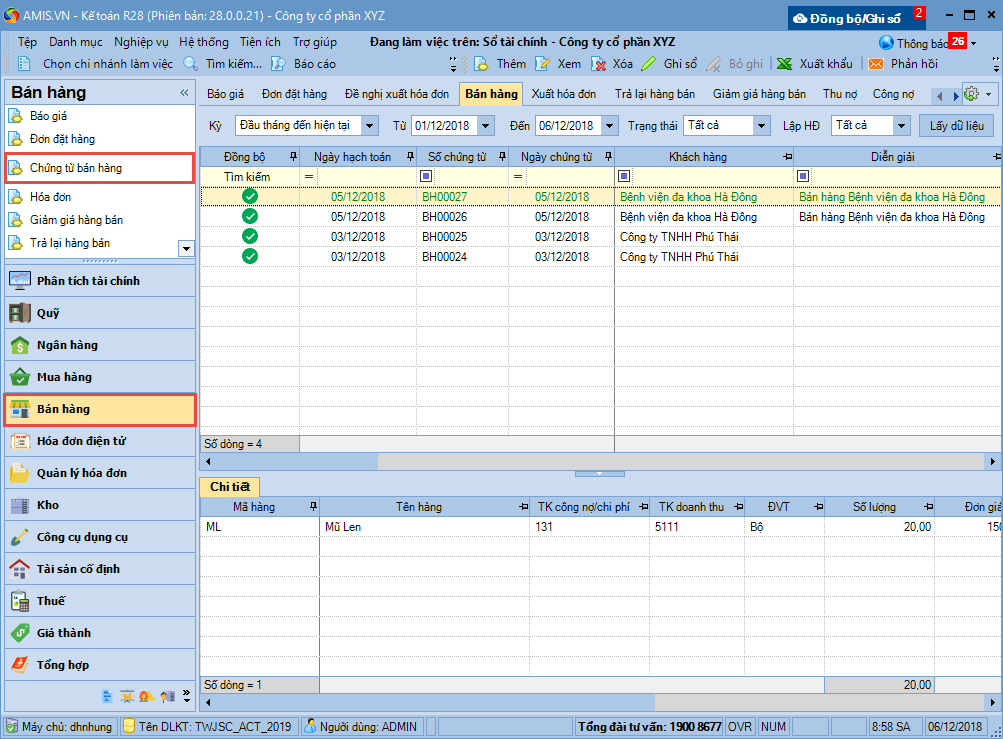

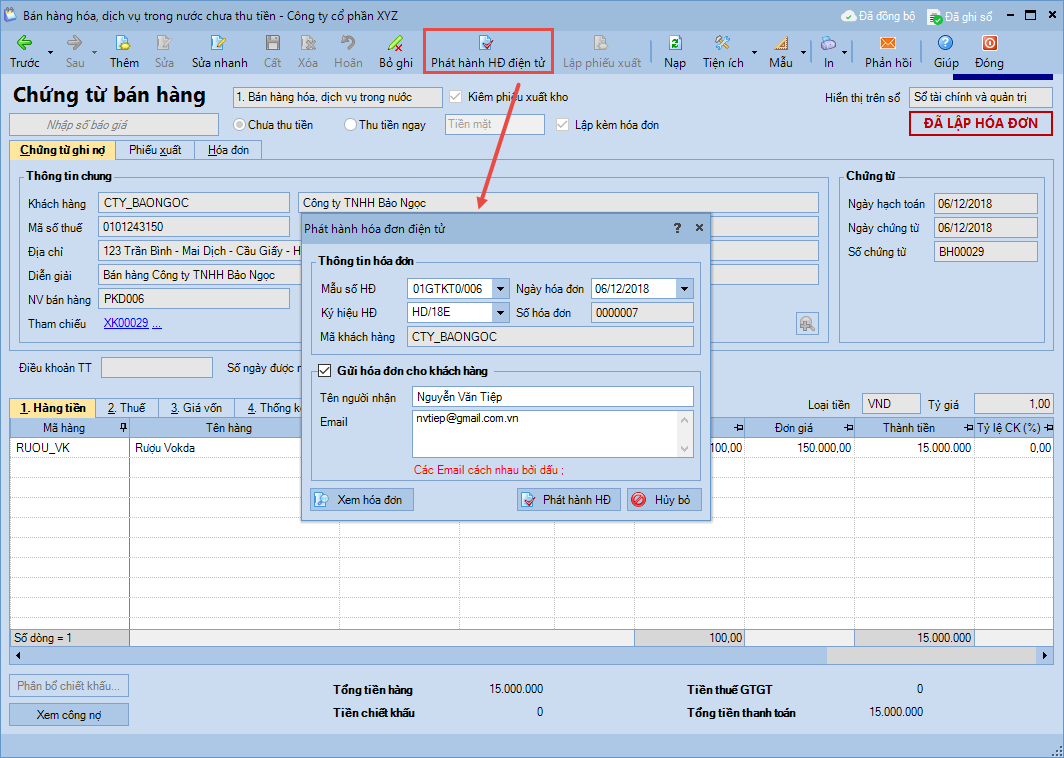

Bước 2: Bán hàng hóa, dịch vụ thuộc đối tượng chịu thuế TTĐB 1. Vào phân hệ Bán hàng, chọn Chứng từ bán hàng (hoặc vào tab Bán hàng, nhấn Thêm).

2. Chọn loại chứng từ bán hàng là Bán hàng hóa, dịch vụ trong nước.

3. Tích chọn Lập kèm hóa đơn.

4. Khai báo các thông tin chi tiết của chứng từ bán hàng:

- Tại tab Hàng tiền: Khai báo thông tin hàng hóa, dịch vụ bán ra thuộc đối tượng chịu thuế TTĐB.

- Tại tab Hóa đơn: Khai báo thông tin của hóa đơn

5. Nhấn Cất.

Lưu ý:

- Trường hợp không lập chứng từ bán hàng và hóa đơn cùng lúc (không tích chọn Lập kèm hóa đơn), thì sau khi lập chứng từ bán hàng cần thực hiện Lập hóa đơn để chương trình cập nhật thông tin lên tờ khai thuế TTĐB.

- Nếu đơn vị sử dụng phần mềm để quản lý phát hành hóa đơn, thì không cần khai báo thông tin trên tab Hóa đơn, mà chỉ cần thực hiện chức năng Phát hành hóa đơn sau khi cất chứng từ bán hàng, để chương trình tự động cấp số hóa đơn liên tục với các hóa đơn đã lập trước đó.

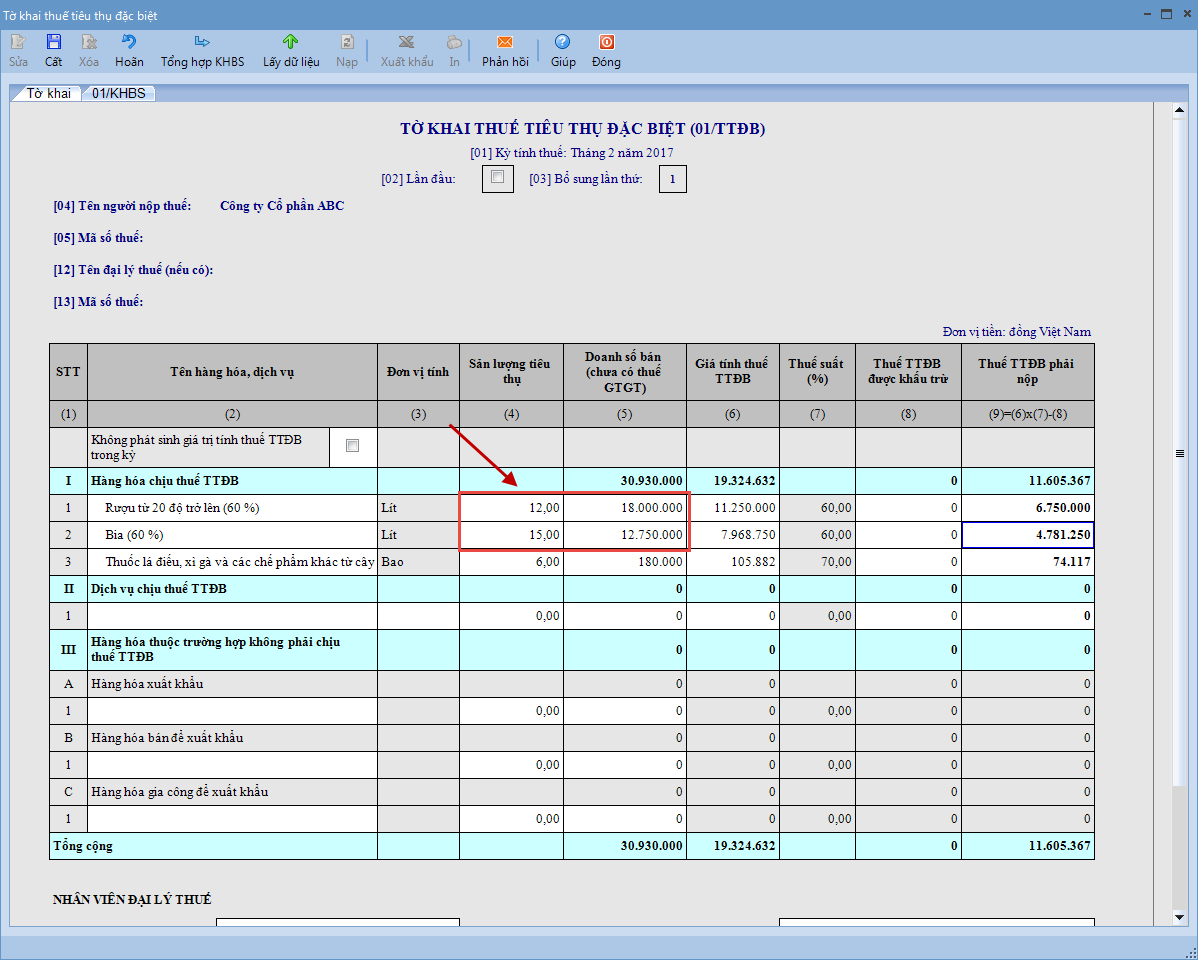

Bước 3: Lập tờ khai thuế TTĐB

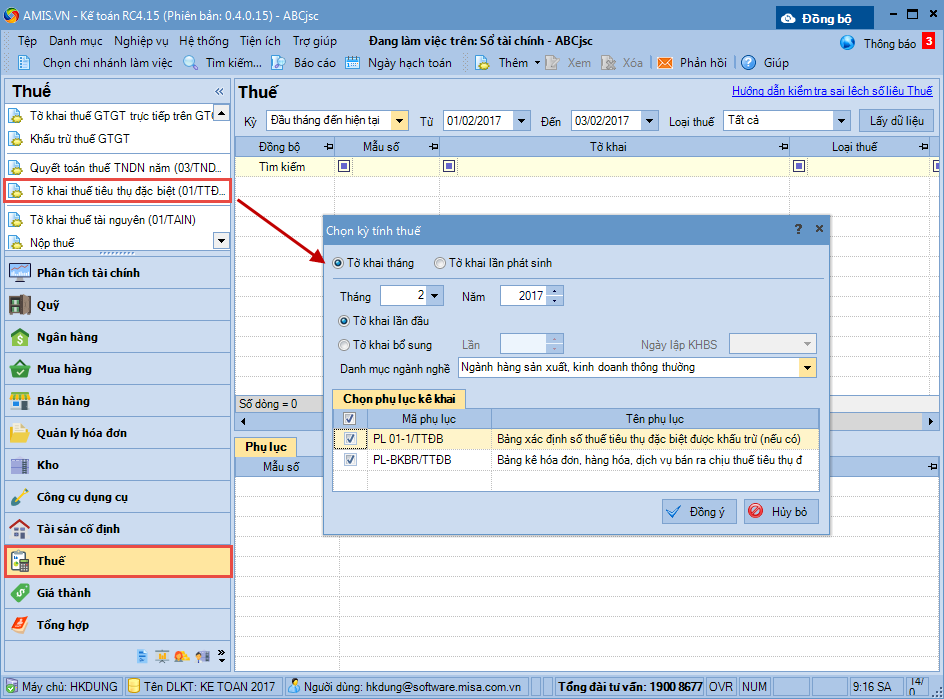

3.1. Lập tờ khai lần đầu 1. Vào phân hệ Thuế, chọn Tờ khai thuế tiêu thụ đặc biệt (01/TTĐB).

2. Thiết lập kỳ tính thuế và nhấn Đồng ý.

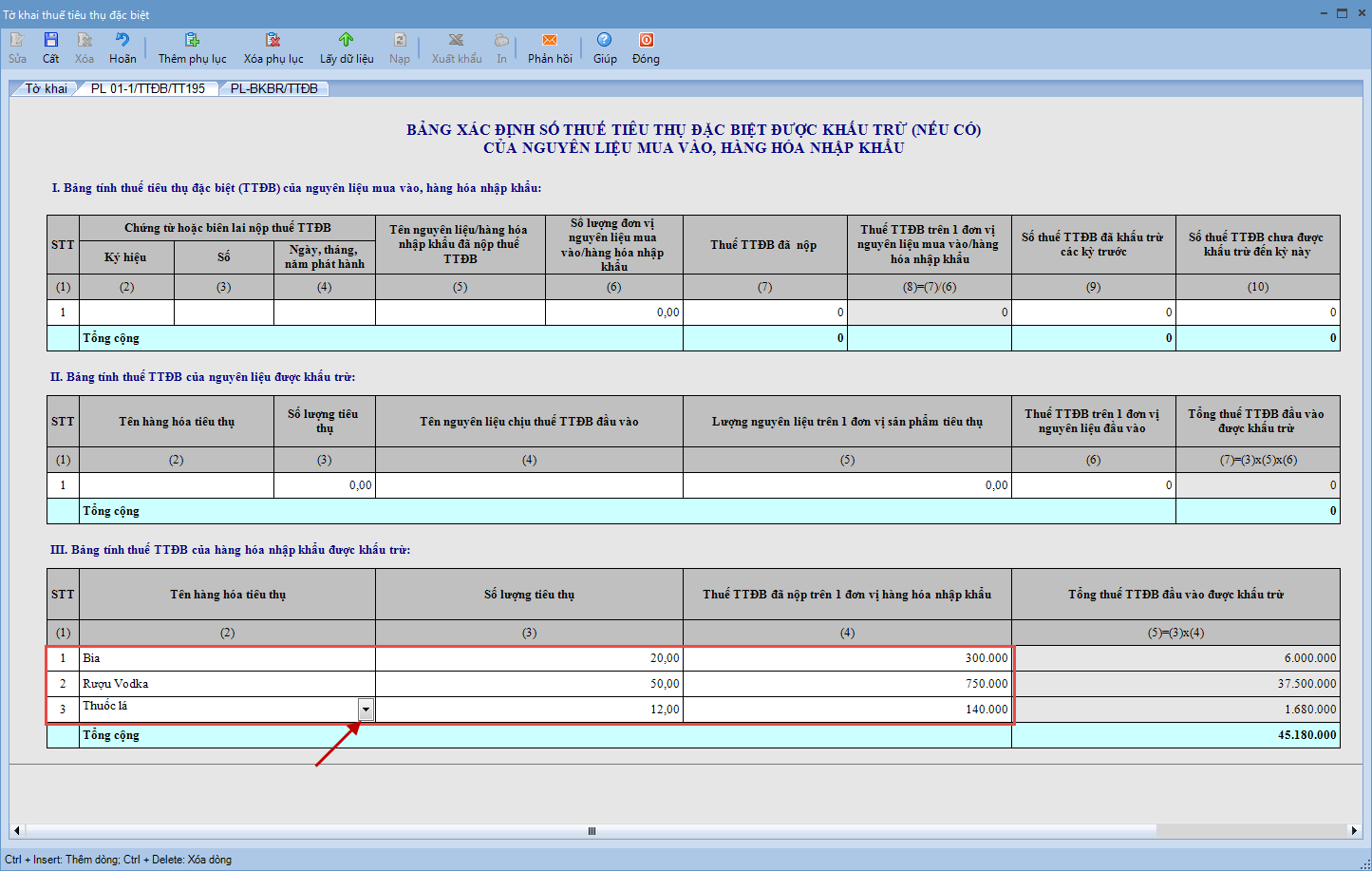

3. Tại tab PL 01-1/TTĐB/TT195, Kế toán tự xác định và nhập tay các thông tin liên quan đến số thuế TTĐB được khấu trừ (nếu có) vào nội dung tương ứng.

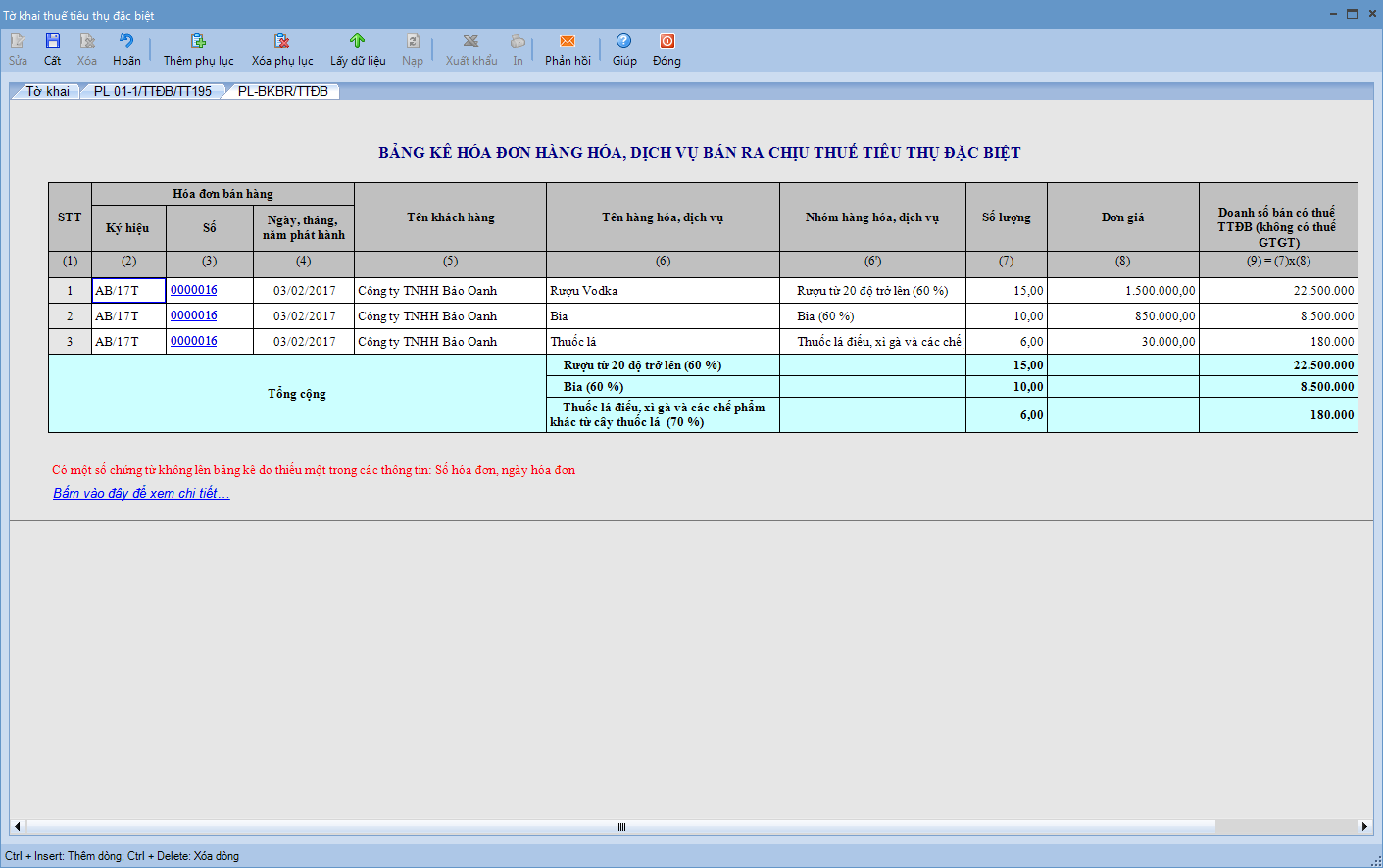

4. Tại tab PL-BKBR/TTĐB, chương trình tự động lấy lên các hóa đơn hàng hóa, dịch vụ bán ra chịu thuế TTĐB và thuộc kỳ tính thuế.

Lưu ý:

Nhấn vào đường link Bấm vào đây để xem chi tiết, để xem danh sách các chứng từ không được lấy lên bảng kê do thiếu thông tin về số hóa đơn, ngày hóa đơn. Xem chi tiết tại đây.

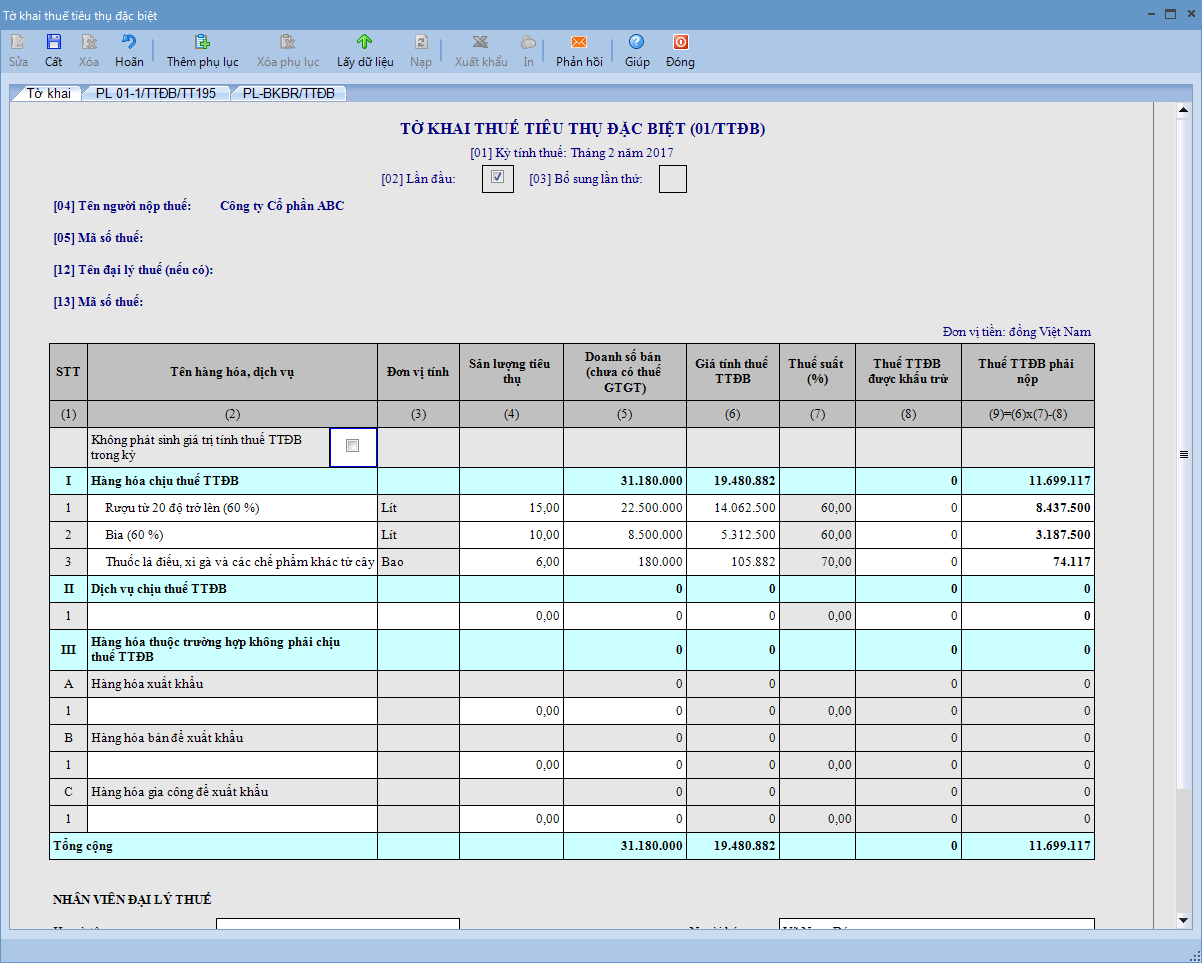

5. Tại tab Tờ khai, chương trình sẽ tự động tổng hợp thông tin tại tab PL-BKBR/TTĐB để xác định số thuế TTĐB phải nộp trong kỳ.

Lưu ý: Riêng số liệu tại tab PL01-1/TTĐB/TT195 chương trình sẽ không tự động chuyển sang tab Tờ khai mà Kế toán phải tự xác định và nhập tay vào cột Thuế TTĐB được khấu trừ.

6. Nhấn Cất để lưu tờ khai.

Lưu ý:

- Có thể bổ sung thêm các phụ lục ngay tại giao diện lập tờ khai bằng cách chọn chức năng Thêm phụ lục.

- Có thể lấy lại dữ liệu ban đầu chưa chỉnh sửa bằng cách chọn chức năng Lấy dữ liệu.

- Đối với dữ liệu đa chi nhánh, nếu chi nhánh nào đăng ký kê khai nộp thuế GTGT, thuế TTĐB riêng thì vào danh mục cơ cấu tổ chức của chi nhánh đó, tích chọn Kê khai thuế GTGT, TTĐB riêng, khi đó chi nhánh mới có quyền lập tờ khai thuế GTGT, thuế TTĐB riêng cho chi nhánh. Khi lập tờ khai thuế GTGT, thuế TTĐB ở tổng công ty, hệ thống sẽ tự động lấy dữ liệu từ các hóa đơn mua vào, bán ra của các chi nhánh hạch toán phụ thuộc không tích chọn Kê khai thuế GTGT, TTĐB riêng.

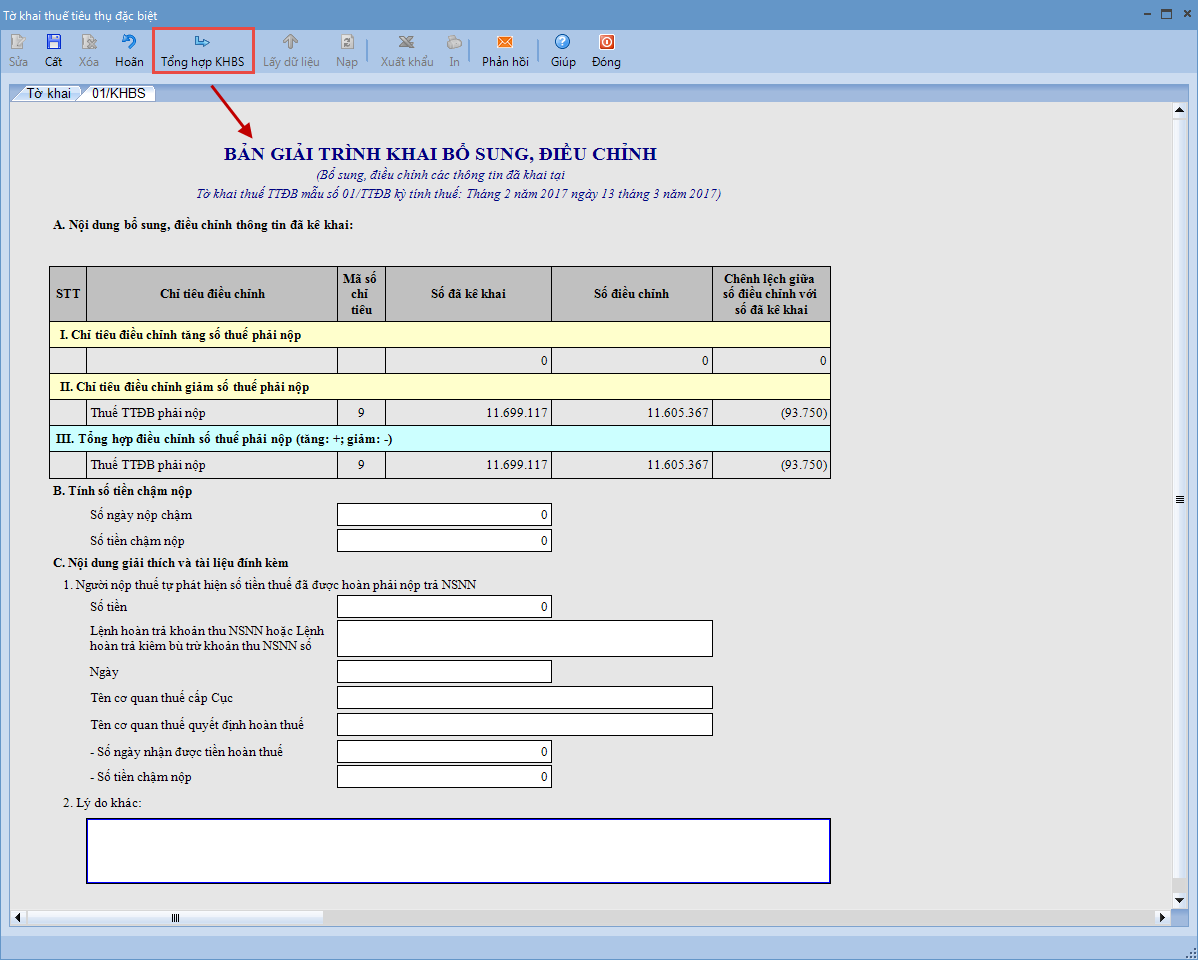

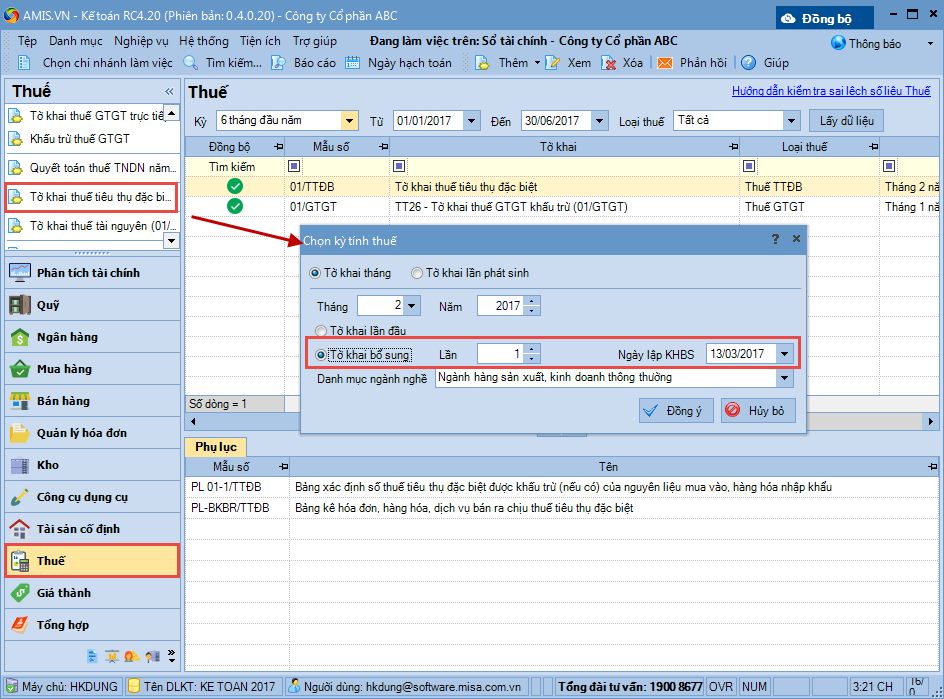

3.2. Lập tờ khai bổ sung 1. Vào phân hệ Thuế, chọn Tờ khai thuế tiêu thụ đặc biệt (01/TTĐB).

2. Thiết lập kỳ tính thuế.

- Chọn kỳ tính thuế đã lập tờ khai thuế TTĐB, chương trình sẽ tự động tích chọn ô Tờ khai bổ sung.

- Tại mục Ngày lập KHBS: nhập ngày lập tờ khai bổ sung.

3. Nhấn Đồng ý.

4. Tại tab Tờ khai: Nhập lại các giá trị kê khai đúng.

5. Nhấn Tổng hợp KHBS. Chương trình sẽ tự động cập nhật thông tin vào Bản giải trình khai bổ sung, điều chỉnh tại tab 01/KHBS.

6. Khai báo bổ sung các thông tin Nội dung giải thích và tài liệu đính kèm (nếu có).

7. Nhấn Cất để lưu tờ khai.

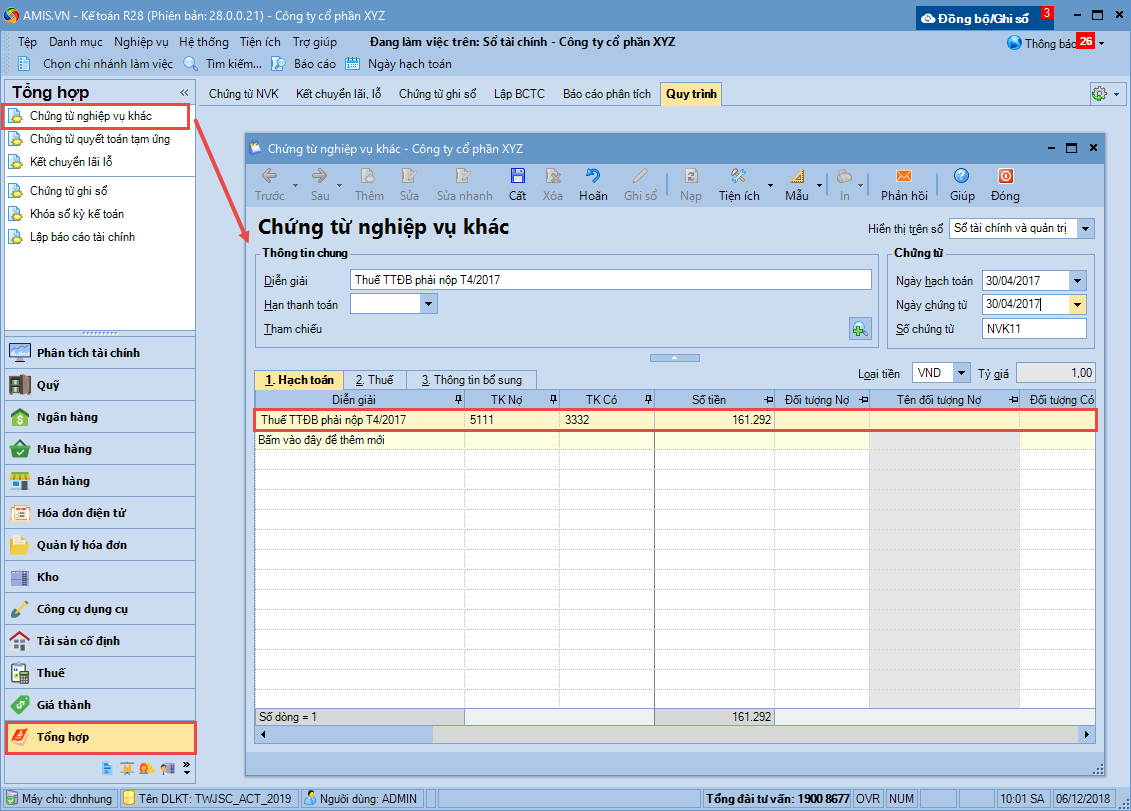

Bước 4: Hạch toán thuế TTĐB phải nộp Định kỳ, sau khi xác định được số thuế TTĐB phải nộp kế toán hạch toán như sau:

1. Vào phân hệ Tổng hợp, chọn Chứng từ nghiệp vụ khác.

2. Hạch toán số thuế TTĐB phải nộp trong kỳ.

3. Nhấn Cất.

Bước 5: Nộp thuế TTĐB 1. Nộp thuế TTĐB bằng tiền mặt, xem hướng dẫn tại đây.

2. Nộp thuế TTĐB bằng tiền gửi ngân hàng, xem hướng dẫn tại đây.

contact@misa.com.vn

contact@misa.com.vn 024 3795 9595

024 3795 9595 https://www.misa.vn/

https://www.misa.vn/